[헬로티]

응용형 태양광 모듈·3세대 태양전지 ‘새로운 희망’

태양광 기업들, 기술개발 및 사업 다각화 노력 중

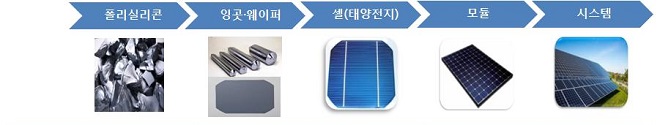

2020년 2월 12일 OCI가 태양광 폴리실리콘 사업을 중단했다. 8일 후 한화솔루션도 같은 길을 선택했다. 폴리실리콘은 태양광 모듈의 원료다. 폴리실리콘을 막대 형태로 가공한 것이 잉곳이고, 이를 얇은 판으로 절단한 것이 웨이퍼다. 이 웨이퍼로 태양전지를 만들고, 태양전지를 모아 태양광 모듈을 만든다.

▲태양광 벨류 체인 <출처 : 산업기술리서치센터>

OCI는 국내 폴리실리콘 생산 국내 1위, 전세계 3위의 큰 규모를 가지고 있었다. 2019년 기준 OCI는 국내에서 연간 7만9,000톤, 한화솔루션은 1만5,000톤을 생산해왔다.

OCI의 매출 변화를 보면 2017년 3.6조원에서 2018년 3.1조원, 2019년 2.6조원으로 떨어졌다. 특히 2019년부터는 1,800억원의 영업손실을 보기 시작했고, 2020년 2분기까지 이어졌다.

하지만 중국의 공격적인 저가 정책으로 폴리실리콘 단가를 지속적으로 낮췄고, 결국 생산원가에도 못 미치는 수준으로 떨어지게 됐다. 2018년 1월 폴리실리콘 가격은 1Kg 당 18달러 수준이었으나 2018년 12월에는 9달러/kg까지 떨어졌다. 이후 2020년 6월에는 6.9달러/kg까지 떨어졌다.

* 2020년 9월에는 12.4달러/kg까지 상승했는데, 이는 폴리실리콘 최대 생산기업 GCL-Poly 공장의 폭발사고와 2위 기업 Tongwei의 시안 지역 대규모 홍수에 따른 20,000톤 규모 공장 일시 중단에 따른 것이다. 한국수출입은행에 따르면, 중국발 공급 과잉이 2021년에도 이어짐에 따라 폴리실리콘 가격은 10달러/kg 이하에서 유지될 것으로 예상된다.

한화솔루션 측은 2020년 2월 21일경 폴리실리콘 사업을 철수하기로 했을 때 “폴리실리콘 판매가격이 생산원가의 절반 정도에 그치는 상황이라 가동률을 높이면 높일수록 손실이 커질 수밖에 없는 구조”라는 이유를 들었다.

▲웅진에너지의 잉곳 생산 모습 <출처 : 웅진에너지>

한국에서 유일하게 잉곳과 웨이퍼 사업을 했던 웅진에너지. 웅진에너지는 2017년 국내 1위, 세계 4위의 웨이퍼 생산 능력을 갖추고 있는 글로벌 태양광 시장의 핵심 기업이었다. 2011년 매출은 3,000억원이 넘었다. 하지만 이후 내리막길로 접어들기 시작했다. 웅진에너지는 2019년 6월 기업회생절차에 들어갔고, 이듬해인 2020년 6월 상장폐지 됐다.

웅진에너지의 파산에는 2011년 이후 태양광 발전 산업의 침체기, 합작회사인 썬파워와의 결별, 그에 따른 매출 감소, 시장 대응을 제대로 하지 못한 경영 관리 등 여러 이유가 있다. 여기에 중국과의 경쟁력에서 밀린 요인은 하락에 더 가속도를 붙이게 했다.

웅진에너지보다 앞서 OCI그룹 일가에서 경영했던 넥솔론, 웅진에너지에 인수됐던 SKC솔믹스 등 태양광 소재 기업들은 하나같이 중국의 저가 정책으로 인한 경쟁력 상실, 연이은 적자를 못이겨내고 사라졌다.

잉곳과 웨이퍼는 폴리실리콘 원료를 녹이고 절단하는 가공 공정 비중이 크다. 그만큼 전기 사용량이 많다는 것이다. 생산원가의 40%를 전기료가 차지한다. 전세계에서 전기료가 가장 저렴한데다 생산 능력을 갖춘 중국이 경쟁력 우위를 점하는 건 당연한 결과다.

▼국내 태양광 기업 실적 현황 <단위 : 억원>

|

업체 |

2017년 |

2018년 |

2019년 |

2020년 2분기 |

2020년 3분기 |

|||||

|

매출 |

영업 이익 |

매출 |

영업 이익 |

매출 |

영업 이익 |

매출 |

영업 이익 |

매출 |

영업 이익 |

|

|

OCI |

36,322 |

1,897 |

31,121 |

1,587 |

26,051 |

-1,806 |

4,016 |

-443 |

4,680 |

18.1 |

|

한화솔루션 태양광사업 |

24,663 |

143 |

25,216 |

-107 |

35,552 |

2,235 |

7,428 |

524 |

8,913 |

358 |

|

신성이엔지 |

2,172 |

-97 |

9,905 |

-52 |

4,511 |

97 |

1,262 |

34 |

1,386 |

35 |

|

에스에너지 |

3,046 |

60 |

2,311 |

76 |

2,169 |

14 |

769 |

32 |

480 |

-21 |

<출처 : 한국수출입은행>

앞서 기업의 사업 현황은 국내 태양광 산업을 대표한다. 태양광 소재(폴리실리콘, 잉곳/웨이퍼)의 최근 수출 동향을 보면 2018년 30 ~ 40% 떨어졌고, 2020년에는 70 ~ 90% 가량 감소했다.

폴리실리콘을 예로 들면 2017년 수출액은 10.3억 달러였으나 2년 사이 절반 아래로 떨어졌고, 2020년에는 1 ~ 10월까지 2017년 수출액의 10%밖에 달성하지 못했다. 그나마 태양전지와 모듈에서 힘겹게 시장 점유율을 유지하고 있다.

▼국내 태양광산업 수출 동향 (단위 : 백만 달러)

|

|

2017년 |

2018년 |

2019년 |

2020년 10월 누적 |

|

폴리실리콘 |

1,033 |

746(-27.8%) |

476(-36.2%) |

103(-72.3%) |

|

잉곳 |

11.5 |

6.7(-41.7%) |

6.4(-4%) |

0.8(-87.4%) |

|

웨이퍼 |

102 |

94(-7.8%) |

20.3(-78.4%) |

11.1(-34.9%) |

|

태양전지 |

98 |

158(61.2%) |

359(127%) |

259(-2.9%) |

|

모듈 |

1,742 |

1,447(-16.9%) |

1,233(-14.8%) |

917(-12.9%) |

<출처 : 무역협회>

전세계 태양광 산업에서 중국의 영향력

한국수출입은행 ‘2020년 하반기 태양광산업 분석’에 따르면, 2020년 전세계 태양광 설치량은 130GW를 초과할 것으로 전망된다. 이 가운데 중국의 태양광 설치량은 약 40GW로 전체에서 30%는 넘는 수준이다. 다음으로 미국인데, 설치량은 14GW 수준으로, 중국의 3/1 정도다.

중국의 태양광 산업은 2013년을 기점으로 가파른 성장세를 보였다. 중국 국가 에너지국 통계에 따르면 2013년 중국의 태양광 발전 누적 설치 용량은 19.42GW에 불과했으나 2019년 207.12GW로 크게 늘었으며, 2013 ~ 2019년 태양광 발전 누적 설치 용량은 10배 이상 증가했다.

수요(설치)의 급성장 만큼 공급(중국 태양광 기업)도 빠른 성장세를 보였다. 앞서 언급한대로 이미 폴리실리콘과 잉곳/웨이퍼 시장은 중국으로 넘어갔고, 태양전지와 태양광 모듈 분야에서 타 국가 기업들이 경쟁을 펼치고 있다. 이 분야마저도 중국의 몸집은 빠르게 커지고 있는 상황이다.

2019년 기준 전세계 태양광산업 밸류체인 동향(한국수출입은행, ‘2020년 2분기 태양광산업 동향’)을 보면, 폴리실리콘 분야에서 중국 비중은 64%, 잉곳/웨이퍼 분야에서 92%, 태양전지 85%, 태양광 모듈 80%를 차지한다. 이 비중으로 본다면, 중국 내 태양광 설치량을 훨씬 넘는 수준이다. 사실상 전세계 태양광 공급을 거머쥐고 있다고 해도 과언이 아니다.

- 태양광 소재 산업, 90%가 중국 기업

2019년 기준 전세계 폴리실리콘 생산량은 51.5만톤이다. 이 가운데 10위권 내 중국 주요 기업이 생산하는 양은 36만 ~ 40만톤가량 된다. 2019년 한 해 8.6만톤을 생산한 GCL이 1위에 있으며, 그 뒤로 Tongwei, Yongxiang, Xinte Energy, Daqo 등이 5만 ~ 8만톤가량을 생산하고 있다. 이 기업 가운데 독일기업 Wacker와 한국 기업 OCI가 포함돼 있지만 2020년부터 OCI의 비중은 없다.

* OCI는 지난 2월 8일 중국 ‘론지’와 8억4,550만 달러(한화 약 9,300억원) 규모의 폴리실리콘 장기공급계약을 체결했다. OCI의 말레이시아 자회사 ‘OCIM’에서 체결한 공급 건으로, OCI는 앞으로 말레이시아에서 폴리실리콘 사업을 이어나가겠다는 전략이다.

잉곳/웨이퍼 시장 또한 중국의 지배력이 가장 크다. 2019년 기준 1위부터 10위까지 모두 중국 기업이 차지하고 있다.

▼2019년 기준 Supply-Chain 별 순위

|

순위 |

폴리실리콘 |

웨이퍼 |

셀 |

모듈 |

|

1 |

GCL |

LONGI |

Tongwei |

Jinko |

|

2 |

Tongwei |

GCL |

JA Solar |

한화솔루션 |

|

3 |

OCI |

Zhonghuan |

LONGI |

Canadian Solar |

|

4 |

Wacker |

Jinko |

한화솔루션 |

JA Solar |

|

5 |

TEBA |

JA Solar |

Aiko |

LONGI |

|

6 |

Daqo |

Rietech |

Trina |

Trina |

|

7 |

East Hope |

Canadian Solar |

Jinko |

Risen |

|

8 |

Asia Sillicon |

Huantai Group |

Canadian Solar |

First Solar |

|

9 |

Hemlock |

Jingyuntong |

Risen |

Vietnam |

|

10 |

Dunan |

Wuxi Rongeng |

Uniex PV |

GCL |

중국의 태양광 제품의 생산 능력 또한 매년 강화되는 추세다. 지난해 중국 기업의 다결정실리콘, 웨이퍼, 셀, 모듈 생산능력은 각각 34만2000톤(t), 134.6GW, 108.6GW, 98.6GW로 전년동기대비 각각 32%, 25.7%, 27.8%, 17%씩 늘었다.

중국 태양광업체들은 세계 시장에서 상위권을 차지하고 있다. 글로벌 시장조사기관 글로벌데이터에 따르면 지난해 세계 10대 태양광 기업은 진코솔라(중국), JA솔라(중국), 트리나솔라(중국), 룽지솔라(중국), 캐나디안솔라(중국), 한화큐셀(한국), 라이젠에너지(중국), 퍼스트솔라(미국), GCL(중국), 순펑 포토볼테익(중국) 등이다. 태양광 셀·모듈 출하량을 기준인데, 8곳이 중국 기업이다.

▼주요 태양광 기업 실적 동향 2018 ~ 2020년 3분기 <단위 : 백만 달러>

|

기업명 |

2018년 |

2019년 |

2019 2Q |

2019 3Q |

2020 2Q |

2020 3Q |

||||||

|

매출 |

영업 이익 |

매출 |

영업 이익 |

매출 |

영업 이익 |

매출 |

영업 이익 |

매출 |

영업 이익 |

매출 |

영업 이익 |

|

|

First Solar |

2,244 |

40.1 |

3,063 |

-162 |

585 |

2 |

547 |

47 |

642 |

51 |

927 |

207 |

|

Canadian Solar |

3,745 |

365 |

3,201 |

259 |

1,036 |

61 |

760 |

80 |

696 |

45 |

914 |

59 |

|

JinkoSolar |

3,742 |

96 |

4,273 |

248 |

1,014 |

38 |

1,067 |

91 |

1,192 |

61 |

1,268 |

79 |

|

Longi |

3,294 |

361 |

4,763 |

1,127 |

1,232 |

247 |

1,223 |

247 |

1,629 |

302 |

1,979 |

381 |

|

Daqo |

305.6 |

84.5 |

350 |

48 |

66 |

-0.4 |

84 |

8.8 |

134 |

11 |

126 |

33 |

<출처 : 한국수출입은행>

태양광 모듈의 경쟁력은?

그나마 태양전지와 태양광 모듈 시장에서는 한화솔루션(한국), 퍼스트솔라(미국)가 경쟁력을 유지하고 있다. 두 기업을 제외하면 TOP10 기업 모두 중국이 차지하고 있다. 한화솔루션은 2019년 기준 셀 공급 9.6GW, 모듈은 11.3GW 생산 능력을 갖추고 있다.

태양전지와 모듈 시장은 소재(폴리실리콘, 잉곳/웨이퍼)에 비해 기술 경쟁력을 발휘할 수 있는 분야다. 실제 이러한 점 때문에 미국에서는 한화솔루션이 주거용 및 상업용 시장에서 줄곧 1위 자리를 지키고 있다. 기술력에서도 인정 받고 있는데, 2019년 한화큐셀은 에너지 시장조사업체인 블룸버그 뉴에너지 파이낸스(BNEF)가 조사한 '태양광 모듈 및 인버터 수익성 조사 2019'에서 91%를 획득했다. 평가 대상 기업 가운데 최상위권이다.

▲미국 캘리포니아주 비콘에 있는 한화솔루션 태양광 발전소 <출처 : 한화솔루션>

현대에너지솔루션은 고효율의 모듈 생산을 경쟁력으로 삼고 있다. 지난해에는 최대 출력이 450W인 대면적(M6: 166㎜×166㎜) 태양광 모듈을 생산하기 시작했다. 이를 위해 충북 음성에 750㎿ 규모 태양광 모듈 공장을 증설했다.

▲현대에너지솔루션이 전남 오월저수지에 설치한 3MW 수상 태양광 <출처 : 현대에너지솔루션>

신성이엔지 또한 대면적·고출력의 태양광 모듈 생산을 강점으로 이 사업을 하고 있다. 신성이엔지는 400W 수준의 고출력 모듈 ‘PowerXT’와 ‘9BB HCM(Half Cut Module)’ 모델을 보유하고 있다. 지난 해 10월에는 전북 김제에 연간 생산능력 700MW급의 태양광 모듈 공장을 신설했다.

하지만 태양광 모듈 분야 역시 중국의 점유율이 높고 기술 격차도 크지 않다. 앞서 언급한대로 모듈 시장에서 중국의 점유율은 80% 수준이다. 자국의 설치 용량을 커버하고 있는 것이기도 하지만 기술 측면에서도 무섭게 추격하고 있다.

- 태양광 사업 영역 확대로 돌파구 마련

한화솔루션은 지난해 12월 21일 유상증자 계획을 발표했다. 유상증자 금액은 1.2조원으로 이 가운데 태양광 사업에 1조원을 투자하기로 했다. 나머지 2,000억원은 수소 사업에 투자한다.

▼한화솔루션 유상증자 자금사용 계획(태양광 사업만)

|

태양광 차세대 제품 개발 및 생산 |

4,000억원 |

1조원 |

|

태양광 발전자산 취득 및 개발 역량 강화 |

3,000억원 |

|

|

태양광 분산형 발전 기반 에너지 사업 |

3,000억원 |

한화솔루션은 모듈 중심의 기존 사업 구조에서 △주택용 시장을 타깃으로 한 통합 태양광 에너지 솔루션 사업 △태양광 발전소 개발 △분산형 발전 즉, 가상발전소(VPP) 사업 등 태양광 사업 범위를 다양화 시키고 있다. 한화솔루션은 VPP 사업을 위해 지난해 미국의 에너지 관리시스템 개발 기업 젤리(GELI)를 인수한 바 있다.

현대에너지솔루션은 다운스트림에 속하는 태양광 전력변환장치(Power Conditioning System, PCS), 에너지저장장치(Energy Storage System, ESS)를 생산하고 있으며, 다양한 형태의 태양광 솔루션 사업을 펼치고 있다. 2020년 3분기 기준, PCS와 ESS 매출액은 약 300억원이다.

뿐만 아니라 이 기업들은 단순 태양광 모듈에서 건물 외벽에 설치할 수 있는 건물일체형 태양광 시스템(Building Integrated Photovoltaic System, BIPV), 수상용 태양광 시스템, 곡면유리를 사용한 차량용 솔라루프 모듈 등을 연구개발 하면서 모듈 자체보다는 활용처에 기반을 두는 영역으로 사업을 확대하고 있다. 생산단가로 결정되는 기존 태양광 시장에서 경쟁력을 확보할 수 있는 전략으로 판단한 것이다.

BIPV 생산 기업 관계자는 “모듈 생산하는 기업들도 재료가 되는 웨이퍼는 90% 중국에서 수입해 오는 실정이다. 때문에 모듈 자체보다는 투명태양전지, BIPV 등 이를 기반으로 하는 사업에 더 초점을 맞춰야 한다”고 지적했다.

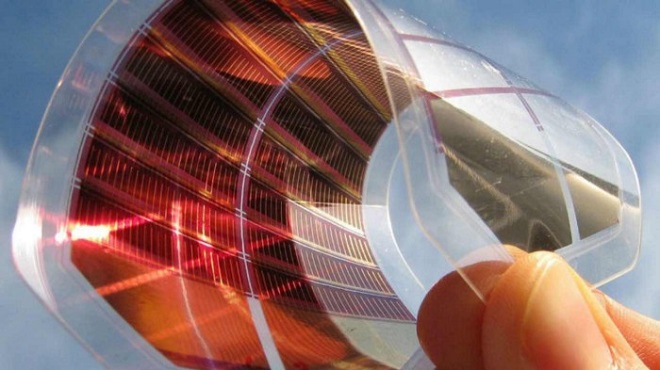

▲페로브스카이트 태양전지

- 3세대 태양전지에 거는 기대

기존 태양광보다 기술 고도화 중심의 차세대 태양광 제품들에 대한 지속적인 연구개발 및 상용화가 발빠르게 진행돼야 한다는 지적도 있다. 특히 3세대 태양전지에 대한 연구개발을 강조한다. 3세대 태양전지는 염료감응 태양전지(Dye Sensitized Solar Cell, DSSC), 유기 태양전지(Organic Photovoltaic, OPV), 페로브스카이트(Perovskite) 태양전지 등이다.

한국IR협의회의 ‘태양전지(3세대)’에 따르면, 1세대 태양전지는 더 이상의 광전변환효율 향상 및 생산단가 절감을 기대하기 어렵다. 반면, 3세대 태양전지는 생산단가가 낮고, 유연 모듈을 활용해 다양하게 응용할 수 있다는 장점이 있다.

한국IR협의회의 ‘태양전지’ 보고서에서 인용된 BCC리서치의 ‘Alternative Photovoltaic Solar Cell Technologies’에 따르면, 세계 3세대 태양전지 시장은 2018년 2,800만 달러에서 연평균 12.83%의 성장률을 보이며 2023년에는 5,100만 달러의 규모를 형성할 것으로 전망된다.

지역별로는 2018년 기준 유럽이 1,160만 달러로 가장 크고, 아시아/태평양 지역이 1,090만 달러, 북미 지역이 450만 달러로 파악된다. 국내의 경우, 2018년 6억원에서 연평균 14.14% 성장하여 2023년 12억원의 규모를 형성할 것으로 전망된다.

현재 국내에서는 한국화학연구원, 성균관대학교, UNIST, 고려대학교, 서울대학교, KAIST 등에서 3세대 태양전지를 연구하고 있다. 산업계에서는 한화솔루션, 유니테스트, 한국전력, 신성이엔지, 동진쎄미켐, 코오롱인더스트리 등의 업체들이 참여하고 있다.

물론 3세대 태양전지의 상용화를 위해서는 해결해야 할 부분들이 있다. 광전변환효율을 1세대 태양전지보다 높여야 하고, 안정성을 확보해야 하며 무엇보다 대량생산을 위한 양산 기술을 갖춰야 한다.

한국IR협의회의 ‘태양전지’ 보고서에서는, 3세대 태양전지의 경우 해외 선진기업과의 기술 격차가 작아서 핵심소재, 광전변환효율 및 수명 향상 기술 개발, 생산 장비 국산화가 이뤄진다면 글로벌 시장 선점이 가능하다고 평가하고 있다.