OLED를 잇는 차세대 디스플레이로 관심 집중

최근 LCD의 범용화, 가격변동성 확대, 공급과잉 우려 등으로 인해 디스플레이 시장에서 OLED가 급부상하고 있다. 또한 기존 디스플레이 대비 전력효율, 플렉시블 구현, 고해상도, 장수명 등의 측면에서 강점을 가진 Micro LED 디스플레이가 차세대 디스플레이로 부각되고 있다. 이에 본지에서는 과학기술정보통신부 ICT R&D기획 및 분석지원사업(ICT 동향분석 및 정책지원)의 연구결과인 ‘차세대 디스플레이, Micro LED 디스플레이 개발 동향’ 자료를 토대로 Micro LED 디스플레이에 대한 기술 개념과 시장 현황 등을 살펴보았다.

현재 디스플레이 시장은 LCD가 주류를 이루고 있으며 OLED가 이를 대체해 가고 있다. 특히 스마트폰을 비롯한 중소형 제품 시장에서는 이러한 대체 속도가 빠르게 전개되고 있다. 시장조사기관인 IHS에 따르면, 휴대전화 중 AMOLED 탑재 비중은 2010년 2.7%, 2015년 13.1%, 2016년 20.1%로 점점 높아지고 있다.

이와 관련해 IHS Markit은 2019년이 되면 중소형 디스플레이 시장에서 AMOLED 시장(346억 달러)이 TFT-LCD 시장(275억 달러)을 넘어서고, 이후 점차 TFT-LCD 시장과의 격차를 확대할 것이라고 예상했다.

대형 시장의 수요를 이끌고 있는 TV 시장에서도 LG전자(2012년 3분기)에 이어 최근 소니 등에 이르기까지 참여 기업이 점차 늘어나고 있다.

스마트폰, TV 위주로 탑재되던 OLED는 향후 스마트카, 가상현실(VR), 웨어러블 등 다양한 분야로 확산될 것이라고 기대되고 있다. 관련 업계에서는 향후 1∼2년 내에 VR 시장, 3∼5년 내에 스마트카 시장이 본격 개화되며, 특히 VR 헤드셋 시장은 OLED 독무대가 될 것으로 예측하고 있다.

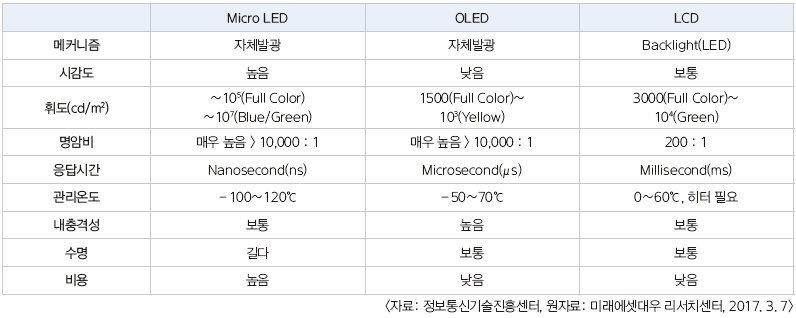

▲ Micro LED의 주요 특징

LCD에서 OLED로

지금까지 LCD는 범용화를 통해 공급량을 확대하며 기존 CRT 및 경쟁 PDP와의 경쟁에서 우위에 서면서 주류로 자리매김했다. 이후 경쟁사와의 기술적 격차가 줄어들고 제품 간 차별성이 약해지며 치열한 가격 경쟁으로 이어졌고, 이는 가격 변동성 확대로 이어졌다. 특히 중국 기업들이 자국 정부의 정책적 지원에 힘입어 생산 기반을 급속히 확대함에 따라 공급과잉 우려도 제기되고 있다.

LCD 공급 과잉과 그에 따른 가격 급락은 디스플레이 관련 Tier 2 또는 화이트 박스 공급 업체의 시장 진입 장벽을 낮추고, 이는 다시 디스플레이 관련 OEM의 경쟁 환경 악화, 경쟁력 제고를 위한 혁신 압력 증가로 이어지고 있으나 기존 LCD 기술의 혁신에는 한계가 있으며, 대표적인 것이 폼팩터의 한계이다.

기술이 발전하고 모바일 환경의 고도화에 따른 이동성 확대 등을 배경으로 특정 공간, 특정 형태에 구애받지 않는 자유로운 폼팩터에 대한 요구가 증가하고 있으며, 이는 디스플레이의 발전 방향성이 기존의 경직된 형태에서 커브드·벤더블에서 폴더블·롤러블을 거쳐 궁극적으로 스트레처블을 지향하고 있는 것으로 나타나고 있다.

이와 관련해 LG ERI는 폼팩터가 향후 디스플레이 산업의 빅 웨이브(Big Wave)로 될 가능성이 높은 것으로 보고 있으며, 폼팩터 혁신은 형태적 제약을 극복할 수 있는 유연성(Flexibility) 향상을 통해 전개될 가능성이 큰 것으로 분석되고 있다.

또 하나의 차세대 디스플레이, Micro LED

현재 OLED 시장은 삼성, LG 등 국내 기업들이 주도하고 있는 가운데 중국 등 경쟁국 기업들의 시장 참여가 빠르게 전개되고 있다.

또한 급속한 시장 성장 전망 및 그와 맞물린 많은 디스플레이 업체들의 OLED 시장 참여가 러시를 이루고 있는 상황에서 최근 Micro LED 디스플레이가 또 하나의 차세대 디스플레이로 부상되고 있다. 특히 세계 최대 디스플레이 수요 기업 중 하나인 애플이 차세대 디스플레이 전략을 조만간 OLED에서 Micro LED로 선회할 것이라는 전망도 대두되고 있다.

Micro LED는 기존 LED와 비슷한 구조지만 5∼10㎛의 초소형 단자로 기존 LED로는 구현할 수 없는 휘어짐, 깨짐, 경량화 등을 극복할 수 있고 전력효율이 OLED의 5배에 이르는 것으로 평가된다. 특히 차세대 기술로 주목받고 있는 증강현실(AR) 구현이나 OLED에서도 난항을 겪고 있는 디스플레이 내부 지문인식 모듈 통합, 뛰어난 휘어짐으로 인해 제약이 많았던 웨어러블 기기에 다양한 접목이 가능해져 OLED를 빠르게 대체할 기술로 이목이 집중되고 있다.

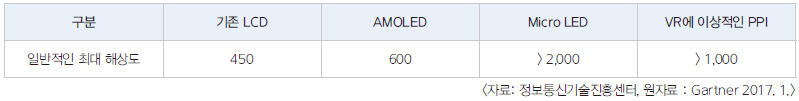

▲ 주요 디스플레이 기술별 해상도 한계(단위: PPI)

Micro LED 개발 동력

VR이 차세대 먹거리 중 하나로 부상하면서 더욱 현실감 있는 영상을 구현하기 위한 차세대 디스플레이 기술에 대한 요구가 증가되고 있다. 사람 눈과의 거리가 5cm도 안 되는 VR 헤드셋에는 짧은 시청 거리 때문에 보다 선명하고 반응속도가 빠른 디스플레이가 필요하다. 간접 광원을 사용하는 LCD는 움직임이 빠른 화면에 잔상이 발생하거나 화면이 깜빡이는 문제 등으로 인해 어지러움이나 피로감이 유발될 수 있다.

현재는 OLED가 색재현율, 명암비, 응답속도, 디자인, 무게 등 대부분의 측면에서 LCD를 압도하는 성능을 보이고 있어 VR 기기 등에 LCD보다 우선적으로 고려되고 있다. 다만 VR이 요구하는 높은 해상도와 응답속도 요구에 맞춰 발전하고 있는 OLED도 한계가 있다는 평가가 나오고 있다. 현재 VR 기기의 한계로 지적되고 있는 ‘현실감’과 ‘멀미 증상’을 해결하기 위해서는 해상도가 현재 수준 보다 높아야(최소 1,000ppi 이상) 한다는 것이 중론이다. 이와 관련해 Micro LED는 극도의 고해상도를 갖고 있어 현재 HMD(Head Mounted Display) 방식의 VR 기기가 갖는 화질, 무게 등의 한계를 극복하기 위한 대안으로 평가되고 있다.

거대한 산업 생태계를 구축하며 높은 공정 완성도 등을 배경으로 견고한 경쟁력을 가진 채 디스플레이 산업의 주류를 형성했던 LCD가 OLED에 점차 자리를 내주기 시작한 가장 중요한 요인 중 하나는 바로 전술한 폼팩터 혁신의 한계 때문이다. LCD는 스스로 발광할 수 없다는 태생적 한계로 백라이트가 반드시 필요한데, 이는 두께와 경직성을 극복하는 데 한계로 작용된다. OLED의 경우 자발광 유기화합물을 사용하므로 폼팩터 혁신 측면에서 우위를 점하고 있으나, 현재의 기술 콘셉트만으로는 유연성 확대에 한계가 있어 주요 기술 개선 또는 혁신이 요구되는 상황이다.

Micro LED 디스플레이는 OLED와 달리 직물과 같은 한층 다양한 종류의 소재를 기판으로 사용할 수 있다는 점에서, 현재 플렉시블 디스플레이의 최종 진화 단계인 스트레처블 디스플레이 구현에 보다 적합하다는 의견도 있다.

그리고 기존 LCD나 OLED는 100인치 이상의 초대형 디스플레이 양산이 곤란한데, 예를 들어 기존 LCD나 OLED로는 200인치 전광판 제작이 어려운 상황이다. 반면에 Micro LED는 기존 디스플레이보다 훨씬 큰 초대형 디스플레이를 구현할 수 있다. 일례로 소니는 베젤이 없는 일정 크기의 Micro LED 디스플레이 유닛을 이어붙이는 방식으로 원하는 크기(예를 들면 220인치, 400인치 등)의 대형 디스플레이를 제작했다.

그뿐 아니라 배터리 용량은 웨어러블, 스마트폰을 포함한 무선기기들의 최대 해결 과제 중 하나인데, Micro LED 디스플레이는 전력 소모 측면에서 OLED 대비 약 5배 이상 개선되었으며, 기존 디스플레이보다 전력소모가 매우 적어 대용량 배터리 탑재가 어려운 스마트 워치 등 소형 디스플레이에 유용할 것으로 예상되고 있다.

업계에서는 애플과 소니가 경쟁의 서막을 준비하고 있는데, 중소형 시장에서는 애플이, 대형 시장에서는 소니가 새로운 디스플레이 시대를 예고하고 있다.

디스플레이 시장 수요의 상당 부분을 담당하고 있는 글로벌 기업들의 이러한 행보는 중장기적으로 기존 디스플레이 업계의 경쟁구도에 커다란 영향을 미치는 요인이 될 것으로 전망되고 있다.

초대형, 플렉서블까지 대응 가능한 Micro LED

Micro LED는 이론적으로 저전력, 초대형, 플렉서블까지 대응 가능하다. LCD와 OLED의 핵심소재가 각각 액정(Liquid Crystal), 유기재료인데 반해 Micro LED는 기존 LED와 구조는 비슷하지만, 크기를 5∼10마이크로미터(㎛, 100만분의 1m) 이하로 줄인 초소형 LED로 패키지 과정이 필요 없이 LED 칩 자체를 화소로 활용할 수 있다.

OLED와 같이 백라이트가 필요 없고, 각각의 LED가 적색·녹색·청색을 표현할 수 있으며, 기존 LED보다 유연하다는 장점도 갖고 있다. 또한 유기물이 아닌 무기물이어서 내구성이 높아 수명이 길고, LED 특성상 전력효율도 OLED 대비 5배 정도 높일 수 있어 전력효율도 우수하고, 패널 크기나 모양도 다양하게 구현할수 있다.

초소형 입자를 발광 재료로 쓴다는 점에서 OLED의 대항마로 꼽히고 있는 퀀텀닷(Quantum Dot)과 비슷하지만, 저전력·소형화·경량화 측면에서는 Micro LED가 더 유리하다는 평가이다.

그뿐 아니라 전반적으로 현존하는 다른 디스플레이에 비해 밝기, 명암대비, 에너지 효율성, 응답 시간 등에서 큰 진전을 보인 기술로 평가되고 있으며, 특히 VR·AR 디바이스를 가볍고 선명하게 만들 수 있고 대형화도 가능하여 TV, 사이니지 시장에서도 주목받는 등 다양한 응용이 기대되고 있다.

학계 및 기업의 R&D 투자 지속

2000년에 Cree사가 ‘빛 추출이 강화된 Micro LED array’ 특허를 신청하면서 Micro LED라는 용어가 등장한 이래 관련 연구 논문들이 잇달아 발표되었다.

일리노이 대학교(University of Illinois), 스트라스클라이드 대학교(University of Strathclyde) 및 텍사스 기술 대학교(Texas Tech University) 등과 같은 학계의 연구 기관은 Micro LED 연구에 지속적으로 투자하고 있다. 그리고 홍콩 과학기술대학교(Hong Kong University of Science and Technology), 대만의 NCTU(National Chiao Tung University, 국립교통대학교)와 NTHU(National Tsing Hua University, 국립 칭화대) 등을 포함한 아시아 대학들도 연구 결과를 발표했으며, 일부 연구팀은 분사, 제품 상용화 또는 기업 합류 등을 통해 산업계로 진출하고 있다.

Micro LED 상용화의 문제점

Micro LED는 전력효율, 플렉시블 구현, 고해상도, 장수명, 우수한 환경안정성 등의 측면에서 강점으로 높은 가격과 공정상의 기술적 과제 등은 상용화의 걸림돌로 평가되고 있다.

TV 등에 사용되는 대형 디스플레이와 달리 크기는 작으나 높은 해상도를 필요로 하는 기기용 디스플레이를 구현하기 위해서는 높은 픽셀 밀도(Pixel Density)가 요구된다. LED 크기를 줄일수록 더 높은 픽셀 밀도를 구현할 수 있는데, 4인치 웨이퍼를 기준으로 10㎛ 칩을 증착하면 5,000만 개의 픽셀 구현이 가능하므로 적어도 5㎛까지 LED를 소형화해야 1억 4,000만 개의 픽셀 구현이 가능하다.

현재 FHD급 해상도를 R·G·B로 구현하기 위해서는 약 622만 개의 서브픽셀이 필요하다(1920×1080×R·G·B). 이는 4K 해상도에서 약 2,500만 개(3840×2160×R·G·B), 8K 해상도에서 약 1억 개(7680×4320×R·G·B)로 네 배씩 증가한다.

Micro LED 칩 자체의 양산, 칩을 기판 위에 올리는 전사 기술 등 공정 기술, 그리고 전체를 아우르는 비용 문제도 상용화의 과제라고 할 수 있다. Micro LED 디스플레이는 Micro LED 칩 자체가 픽셀을 구성하므로 고해상도 및 대형 디스플레이 구현 시 많은 양의 Micro LED 칩이 필요하고 이는 원가 부담의 요인이 된다.

본격적인 양산이 이루어질 경우 칩 자체의 가격은 하락할 수 있으나 대량 전사, 그에 따른 칩 이송 속도, 피치 일관성을 보장받을 수 있는 접합 기술 등도 해결 과제이다.

소니가 CES 2012에서 55” TV 폼팩터로 공개한 데 이어 2016년∼2017년에 걸쳐 여러 전시회에서 공개한 CLEDIS(Crystal LED Display)의 경우 대형 디스플레이 구현 가능성을 보여줬지만, 아직 높은 가격 문제는 해결 과제로 남아 있다.

Micro LED 디스플레이 패널 시장, 2025년 196억 달러 규모로 성장

밝고 전력 효율이 좋은 디스플레이를 필요로 하는 애플리케이션 증가, NTE(Near to Eye) 디바이스 도입 증가, 거대 기업의 관심 증가 등에 의해 시장 성장이 촉진되고 있다.

Micro LED 디스플레이 패널 시장은 2017년 약 2억 5천만 달러 규모에서 2025년 약 196억 달러 규모로 성장할 전망이다(KEIT, 2017. 7, 원 소스 MarketandMarkets, 2017.4).

중소형 제품의 상용화가 예상되는 2019년부터 2025년까지 연평균 성장률(CAGR)이 55%에 이를 것으로 전망되고 있고, 크기별로는 중소형 제품이 최대 시장을 형성할 것으로 예상되고 있는데, 이는 스마트폰을 포함하여 스마트워치, 태블릿 등이 모두 중소형으로 분류되기 때문이다. 특히 2021년에 스마트폰용 제품이 상용화되며 큰 폭의 성장이 예상되는 등 전체 시장의 성장을 견인할 것으로 예상되고 있다.

분야별로는 이미 상용화가 시작된 디지털 사이니지와 NTE 디바이스, 스마트워치 등이 초기 시장을 주도하는 형태를 보이다가 스마트폰용 제품이 상용화되며 최대 시장을 형성할 것으로 예상되고 있다.

또한 지역별로는 북미, 특히 미국 시장이 메이저 시장을 형성할 것으로 전망되고 있는데, 이는 가전, 교육산업 등에서 최신 제품 도입이 빠른 지역적 특성에 기인한 것으로 보이며, 중국과 인도, 일본, 한국 등이 포진하고 있는 APAC 지역은 거대한 소비인구와 성장하는 가전시장이 맞물리며 고성장할 기회가 될 것으로 예상된다.

업체별로는 애플의 경우 iGlass 등 신기술 및 신제품에 적용하는 것이 Micro LED 디스플레이 개발의 주목적이라고 할 수 있으며, Micro LED에 큰 관심을 보이면서 2014년 5월 LuxVue Technology를 인수한 이후, Micro LED 디스플레이 기술 개발에 적극적인 행보를 이어가고 있다.

소니의 경우, 상업용 디스플레이 시장이 주요 타깃이며, 소형 디스플레이에 집중하고 있는 애플과 달리 대형 제품에 집중하고 있다. 지난해 6월, 상업용 디스플레이 전시회인 Infocomm 2016에서 ‘Crystal LED Display’를 발전시킨 2세대 Micro LED 디스플레이 제품을 공개했다. 소니는 기존 명칭(Crystal LED Display) 대신 ‘CLEDIS(Crystal LED Integrated Structure)’라는 이름으로 공개했으며 디스플레이 크기 또한 55인치급에서 400인치(9.7m×2.7m)급으로 대폭 확대했다. 이는 소형 유닛(ZRD-1)을 베젤 없이 연결하여 초대형 디스플레이를 구현한 것이다.

Hon hai(Foxconn)의 경우 2016년에 Sharp 인수를 마무리한 뒤 급격한 시장 확대가 예상되는 OLED 시장 진출에 자신감을 보였으나 최근에는 OLED 사업에서 경쟁력 확보에 어려움을 느끼며 대형 LCD와 Micro LED 분야의 사업 확대에 역량을 집중하고 있다. 이는 삼성디스플레이가 중소형 OLED에 투자를 대폭 확대하면서 후발주자인 Foxconn이 기술력과 가격 경쟁력을 따라잡는 것이 사실상 어려워진 데 따른 것으로 분석되고 있다.

이러한 거대 글로벌 기업들의 Micro LED 디스플레이 개발은 대부분 기존 자사의 제품 및 서비스 한계 극복을 목표로 한다는 공통점을 갖고 있다. 또한 개발 전개에 있어서 관련 분야 전문 기업들의 M&A를 통해 기술 확보 속도를 높이고 있다는 점도 유사하다. 그러나 실질적인 기술개발, 혁신 등은 LuxVue 등 신생, 창업 기업들이 주도하고 있는 상황이다.

국내 디스플레이 분야 대기업들은 해외 기업들에 비해 상대적으로 겉으로 드러나는 움직임은 조용한 편이다. 이는 국내 디스플레이 기업들이 LCD에 이어 그간 축적해 온 OLED를 앞세워 세계 시장을 주도하고 있고, OLED의 긍정적인 향후 시장 전망을 배경으로 OLED 설비 확장 투자에 집중하고 있기 때문인 것으로 분석되고 있다. 오히려 최근 LED 관련 중견 기업인 루멘스가 연구 단계를 뛰어 넘는 Micro LED 디스플레이 제품을 공개했고, 한국기계연구원에서는 롤 전사 공정을 이용한 Micro LED 디스플레이 대량 생산 기술을 개발했다.

기술 경쟁력 강화, 시장 주도권 확보 위한 투자 필요

LCD 시대가 열리면서 기존 CRT 시장을 지배했던 일본 기업들로부터 디스플레이 시장 주도권을 확보한 국내 기업들은 이후 디스플레이 시장의 성장 과실을 향유했다. 또한 LCD에 이어 현재 디스플레이 시장의 주류로 올라서고 있는 OLED에 분야에서도 선도적인 기술 개발로 새롭게 열리는 디스플레이 시장에서 압도적인 위상을 과시하고 있다.

그러나 장기적인 관점에서는 우리나라의 디스플레이 시장 주도권을 장담할 수 없는 상황이다. 한국으로부터 지배권 탈환을 목표로 투자를 가속화하고 있는 중화권 디스플레이 업계, 한국 디스플레이 업계에 대한 의존에서 벗어나려는 주요 기기 업체들의 전략적 움직임 등이 위협 요인으로 작용하고 있기 때문이다.

1990년대 중반부터 기술 개발에 대한 부단한 노력과 투자를 통해 현재 OLED를 디스플레이 분야에서 세계 시장을 주도할 수 있도록 하는 버팀목으로 키워냈듯이 향후 10년 이상을 내다본 장기적 관점에서 차세대 디스플레이에 대한 고민과 투자가 필요한 시점이라고 할 수 있다.

현재 OLED가 주류로 부상하고 있지만, 디스플레이 기술은 기술 진보는 물론 시장 요구 또한 빨리 변하는 기술임을 직시할 필요가 있다. 10년 전만 해도 OLED 기술이 이렇게 빨리 성장할 것을 예측하는 사람은 많지 않았지만, 현재 우리나라가 디스플레이 분야에서 세계 시장을 주도할 수 있게 하는 기술로 자리매김했다.

기기 완제품 및 서비스 기업 등 디스플레이 수요를 발생시키는 기업들의 요구사항은 어찌 보면 매우 간단하다고 할 수 있는데, 예를 들어 웨어러블이나 모바일 기기 완제품 및 서비스 기업들이 원하는 것은 바로 ‘가볍고 오래 쓰며 디자인 자유도가 높고, 환경적인 제약을 받지 않을 뿐 아니라 오랫동안 충전하지 않아도 되는 기기’이다.

디스플레이 산업은 바로 이처럼 기본적인 요건을 충족시키기 위해 현재의 플렉시블 OLED까지 발전해 왔으며, 이러한 가운데 해외에서 Micro LED 디스플레이가 주목받는 이유는 바로 전술한 요건을 충족하는 데 OLED에 한계가 있다는 판단이 작용했기 때문이다.

Micro LED 디스플레이의 경우, 업계 경쟁 구도에 미칠 파급력에 의문을 제기하는 의견도 있으나 디스플레이 거대 수요 기업들이 주목하는 기술을 무시할 수는 없는 상황이다.

더욱이 Micro LED 디스플레이를 주목하는 이유가 기술적 요인 외에 OLED 분야에서 탈 한국이라는 정책적 요인이 작용했다는 점도 주목해야 할 요인이라고 할 수 있다.

막상 시장이 열렸을 때 과거와 같이 Fast Follower 정책으로 접근하는 것은 중국과 같은 개발역량을 가진 국가 등을 고려했을 때 바람직하지 못한 선택지다. 다만, Micro LED 디스플레이가 다양한 제품에 충분히 활용될 가능성은 있지만, 아직 초소형 패널이 필요한 마이크로 디스플레이 분야가 도입기 단계에 있는 등 단기적으로 불확실성이 높은 상태가 지속될 것으로 예상되고 있다.

따라서 국내의 경우 기술개발이 다소 늦기는 했으나 기존 기술을 기반으로 R&D와 투자에 적극 나선다면 가능성은 충분하다고 보인다. LED 분야의 경우 BLU, 조명 등에서 축적한 노하우와 디스플레이 분야에서 최고 수준에 있는 TFT 및 반도체 기술은 Micro LED 디스플레이 기술 개발의 기반으로 활용할 수 있기 때문이다.

국가적인 준비를 통해 향후 OLED에 이은 영광을 이어나갈 수 있도록 투자가 필요한데, Micro LED 디스플레이 산업 경쟁력은 기존 소재, 부품과의 융합을 통한 유연화, 집적화 기술을 얼마나 잘 구현하느냐의 여부와 가격경쟁력, 원가절감, 품질향상을 위한 공정, 대형화를 위한 장비 및 공정 기술 개발 여부에 따라 달라질 것으로 예측되고 있다.

이에 관련 전문가들은 특정 기업이나 기관만으로 시장을 개척해 나가기는 힘들며 전문 연구기관과 대학, 기업 등 산학연이 연계하여 소재, 부품, 장비, 시스템 기술이 어우러진 생태계 전반에 대한 기반구축을 추진해야 하고, 여기에 정부의 적극적인 지원이 뒷받침되어야 할 것으로 판단하고 있다.